元大台灣50 ETF(0050)基金規模正式叩關2,000億元里程碑!

元大台灣50ETF(代號為0050,因此習慣簡稱0050)追蹤的指數是台灣50指數,

0050可以簡單理解成:

一次幫你買進台灣最大的50檔股票,

包含台積電、鴻海、聯發科、台達電、富邦金等等台灣重要的企業,這些股票稱為ETF的「成分股」。

ETF又稱為股票型指數基金,

意思是可以在股票券商買賣的指數型基金,比較好理解的稱呼是交易所買賣基金。

如果不瞭解可先閱讀:一分鐘看懂什麼是ETF

指數型基金意思是這檔基金不做主觀判斷,而是盡可能去追蹤一個指數做操作,

追蹤指數是指根據一個特定的規則做買賣一籃子的股票,這種方式稱為被動投資,

因為管理成本比較低,所以費用會比較便宜,

報酬只跟著指數走,績效頂多跟追蹤的指數一致不會更高,但也不會低太多。

0050ETF是台灣最早,也最具代表性的一檔ETF,也是目前全台灣規模最大的ETF之一,

適合想要分散投資整個台灣市場的投資人使用。

0050ETF 內扣費用率:0.43%

0050ETF的本質還是基金的一種,

官網資料顯示2020年有經理費+保管費0.43%左右,

包含經理費 0.32% (隨規模變動) 、保管費 0.035%、與其他費用0.05%,

不過台灣通常基金月報上寫出經理費、保管費,並非內扣費用的總開支,

這些細節都會分別列出來,可以到:投信投顧公會查詢完整的費用訊息。

若不了解內扣費用,可閱讀:一張圖看懂ETF費用》ETF手續費、交易稅、內扣費用比較

是投信投顧公會2020年0050的內扣費用資訊,與官網資料顯示一致,實際產生的內扣費用約0.43%。

這數字雖然跟國外某些ETF不算太低,以台股的股票型ETF來說,可以算是非常低費率的一檔ETF。

台股股票型ETF公告的內扣費用率普遍大約落在0.4%~1.0%左右。

0050內扣費用組成

0050ETF 台灣50要怎麼買?

如果要投資0050ETF,

可以直接透過股票券商下單(股票代號:0050)就可以買進。

假如一股0050ETF是85元,買一張股票大約85,000元,等於直接持有50間台灣最大的企業,

如果不透過ETF而是自己買這50檔的話,

先不論比例,光是50檔一檔各買1張就要將近一千萬台幣,

因此ETF是讓一班人在建立投資組合時有更多彈性的投資工具。

買0050好嗎? 長期投資0050ETF 台灣50 成效如何?

首先要了解0050ETF和一般股票最大的差異在於,

它一次持有50檔股票,因此整體波動相對會比較小。

在做任何投資判斷時,我們要先從最糟的狀況開始看,你會比較了解風險在哪裡,

以下是2種投資方式(單筆買進、定期定額),

都買在2007年金融海嘯之前股價最昂貴的地方,看看實際上會不會很糟?

買進0050長期10年的投資報酬率大約是6%左右

不同的投資開始結束時間,得到的成果一定不同,那麼6%是怎麼算的?

假設你從2007年10月當年金融海嘯的最高點(最貴的地方)買進,

雖然中間2008年立刻大賠,但只要一直持有10年,到10年後年化報酬率仍有6%,贏過許多的投資標的。

一開始買貴了,長期而言0050ETF的成效還是很不錯的。

從2007年最高點開始定期定額投資0050ETF,報酬率有10%

上面6%是單一筆資金投入的情況,

但如果資金是分批定期定額投入,10年年化報酬率則是可以高達10.1%,

當然這數字看起來跟現在的股價剛好在高點有關,

定期定額這種投資方法雖然不受買進時機影響,但很受賣出時機影響,

現在剛好是股價低點,報酬率就會低很多。

投資0050ETF風險:歷來最壞時會遇到約 -50%回檔

在2008年金融海嘯時,即便是0050ETF,從前高點到最低點,也遭遇了接近50%左右的回檔。

長期投資股票市場就有可能遇到的波動,投資前必須要先意識到有這風險!

2,000億元大關,達2,082億元,不僅為國內首檔規模達2,000億元的ETF,

0050受益人數並在3月4日創下43.6萬人新高,亮眼的表現突顯出0050在台股市場坐擁高人氣。

0050在2003年6月30日掛牌,掛牌價格為36.96元,當時的加權股價指數為4,872點,19年來台股歷經網際網路發展、

智慧型手機爆發,到當前的5G時代,0050與投資人一起記錄台股成長,今年1月17日收盤價一度來到152元歷史高點,

迄今0050已成為廣大投資人參與台股的主要工具,9日0050規模寫下2,000億元的里程碑,無疑是台股歷史性的重要時刻。

0050自掛牌以來規模穩健成長,對其單純的指數投資策略以及台股的投資需求不斷增加。

2003年掛牌時規模大約40億元,後在2011年6月首度達到千億元,其後在2014年、2015年及2019年,0050規模又數度返回千億元,到了2020年6月台灣ETF市場爆發,0050始終保持千億規模的紀錄,近期更在資金積極進駐下,一舉衝破2,000億元大關。

元大投信表示,0050投資台股上市市值前50大個股,成分股不僅皆為台股極具競爭力的優質企業,並會跟隨指標企業汰弱留強,長期帶動績效表現,此一特點也是吸引許多投資人布局的原因,被視為最具代表性的ETF投資指標。

反映國人對0050單純的指數投資策略以及台股的投資需求不斷增加,

元大投信2019年進一步推出「共同基金版」的0050,也就是0050 ETF連結基金(指元大台灣卓越50 ETF連結基金,

該基金90%以上基金淨資產投資於0050),讓投資大眾也能在銀行與元大投信平台參與0050 ETF投資機會,

投資門檻亦從股市中買一張0050 ETF要價近14萬元大幅降低,定期定額申購0050 ETF連結基金最低只要3,000元起。

台灣50指數跟台灣50ETF完全兩種不同的東西。

指數只是一個數字,無法被買賣 ,

例如:

加權指數就是一種把各種股票根據市值權重加總而成的數字,

方便我們用一個數字就快速了解整個市場的狀況,

類似的指數還有很多:金融指數、電子指數、S&P500指數、道瓊工業指數。

ETF則是追蹤指數的指數型基金,可以被交易、買賣,

就等於是真正去買進持有指數的成分股。

追蹤誤差(Tracking error),就是指ETF實際淨值報酬和指數計算報酬之間的差異!

從2021年初至2021/6/8,

0050ETF淨值 累積漲幅+11.18%,

同期臺灣50指數 累積漲幅 +13.59%。

ETF落後指數-2.41%,一般不可能會差到這麼多,打電話去問客服有查到原因,

是因為元大前一年度的股利到隔年初才除息(從淨值扣除)的因素,除息造成誤差約2.14%,其他則是費用率因素。

把除息因素加回去,追蹤誤差很小,跟費用率(0.32%經理費+0.035%保管費)差不多。

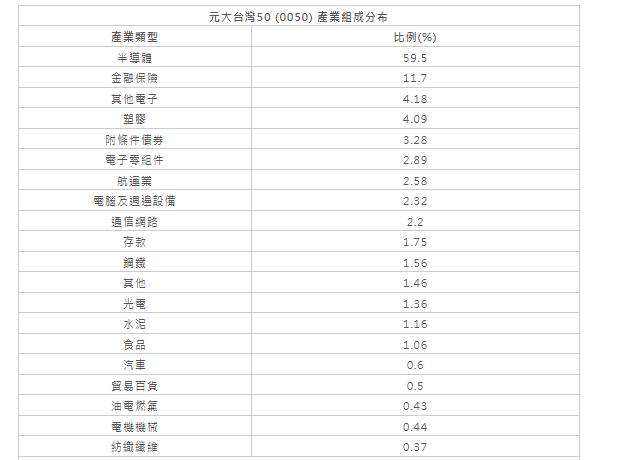

0050的產業組成分佈非常集中,佔最大比例59.5%的行業為半導體類股,

其次是金融保險、其他電子、塑膠、附條件債券、電子零組件、航運業。

0050ETF適合穩定領存股配息嗎?

正解:0050ETF的殖利率不高,投資應該關注報酬率而不是殖利率

把股票當定存,一直買不要賣,把現金股利當利息。

領配息的看法是:應該著重在總報酬率成長,不是關注殖利率

股票會除權息,配息只是一種分配的過程,

配的多並不代表賺的多,配息的現金股利還要課所得稅。

即使殖利率低,還是可以把股票賣掉一部分當成是配息,重點是不用繳股利所得稅。

配息拿走了沒有複利再投資,年化報酬就很大可能會再減少2%~3%。

0050ETF不適合領配息,

很喜歡領配息的人可以挑其他高殖利率的股票。

0050ETF可以用技術分析買低賣高嗎?

長期持有ETF的總績效通常比進進出出來的高

0050ETF用KD指標之類低買高賣,或是大盤6000點以下買9000點以上賣之類,看似可以買低賣高,

但會造成很多時間空手,也就是錢只有放在銀行,而且通常還是活存不是定存,

雖然投入資金的報酬增加,但總資金的報酬率實際上是降低的,

避開了下跌,但也錯過了上漲…而且通常一次錯過就是一大段,另外還要多付交易成本,

以ETF這種波動很小、獲利穩定的商品來說,交易成本對獲利傷害是很大的,沒事不要亂買賣。

波段進出ETF大多數情況只會讓你少賺。

0050ETF已經是指數化投資,你的操作策略構思很完整、成效經過驗證,

否則一般新手不建議用技術分析操作ETF。

大盤低檔可以買0050正2、大盤高檔可以買0050反?

買0050槓桿型或反向型ETF,不如自己去買台指期貨

大盤是漲是跌,

如果你想操作槓桿型的0050正2或0050反ETF,

你應該去買賣台指期貨,

原因是0050正2以及0050反也同樣都是買賣台指期,

而且交易成本還比自己去買貴10倍以上,如果不想買期貨的人,更不該買槓桿型和反向型ETF,因為ETF也是拿你的錢去買期貨而已。

免責聲明:本文包含的任何信息僅供參考,不構成財務建議。